Fiscalité du statut LMNP

Fiscalité du statut LMNP

La location meublée accorde la possibilité à un particulier de louer son bien aménagé d’un mobilier. Cela permet au locataire d’en disposer immédiatement avec ses seuls effets personnels. Pour un particulier, la location meublée offre différents avantages fiscaux:

Les loyers perçus seront considérés comme des Bénéfices Industriels et Commerciaux

En qualité de loueur meublé, les recettes de la location prendront la forme de Bénéficies Industriels et Commerciaux. Dans le cas où le loueur percevrait 32 100 € de recettes maximums, le régime fiscal serait celui du micro-BIC. Ce régime présente une comptabilité plus allégée pour l’investisseur, avec une exonération de TVA. Les bénéfices seront alors déterminés après un abattement forfaitaire de 50 %, représentant les frais.

Si le particulier perçoit des recettes annuelles comprises entre 32 100 € et 763 000 €, il sera imposable au régime du réel simplifié.

Le bien ainsi que le mobilier pourront être amorti

Par l’intermédiaire du régime LMNP, le loueur aura la possibilité d’effectuer un amortissement linéaire et par composantes de son bien. Il sera alors conseillé de passer par un Centre de Gestion Agréé pour réaliser cet amortissement. Le mobilier pourra également être amorti mais le terrain sera alors exclu. L’amortissement est donc linéaire et un pourcentage sera affecté à chaque entité du bien. L’amortissement ne sera pris en compte que si le résultat en fin d’exercice est positif et au minimum égal à celui-ci. Dans le cas contraire, l’amortissement engendrera un déficit qui sera imputable sur les années suivantes, sans limite de durée. L’amortissement peut être envisagé sur différentes périodes allant de 20 ans à 50 ans. Tout dépendra des entités à amortir. Le Centre de Gestion Agréé représenté par un expert comptable, déterminera la durée optimale de l’amortissement. Derrière l’amortissement, l’objectif est de déduire, des recettes en provenance du bien meublé, un pourcentage d’amortissement. Ce montant d’amortissement correspondra à la dépréciation théorique du bien.

Généralement, le mobilier et les équipements s’amortiront sur une période de 5 à 7 ans. Pour le bien immobilier la période privilégiée sera comprise entre 25 et 50 ans.

Déficit BIC (bénéfices industriels et commerciaux)

En régime Loueur Meublé Non Professionnel, en cas de déficit, celui-ci ne sera imputable que sur les revenus de mêmes natures. C’est-à-dire uniquement sur les revenus BIC non professionnel. Ce déficit sera reportable sur les dix années suivantes. Le déficit sera créé par :

- les frais d’acquisitions

- les intérêts d’emprunt

- l’amortissement

- l’impôt foncier

- les charges de copropriété

- l’entretien et les réparations

Remboursement des frais comptable

En passant par un expert comptable et plus précisément par un Centre de Gestion Agréé, le loueur meublé aura l’opportunité de réaliser l’amortissement de son bien dès la première année. La mise en place de cet amortissement aura un coût pour l’investisseur. Cependant, il sera neutre car les frais comptables sont récupérables.

En outre, il sera indispensable de passer par un CGA pour récupérer les charges comptables.

Remboursement de la TVA

En régime LMNP, lorsque l’investisseur fait l’acquisition d’un bien neuf, celui-ci aura la possibilité de récupérer le montant de TVA à la livraison du bien. Dans le cas où le loueur investit dans un bien ancien déjà en exploitation, le montant de la vente sera exonéré de TVA et sera alors hors taxe.

Cas pratique : investissement en location nue ou meublée (LMNP) ?

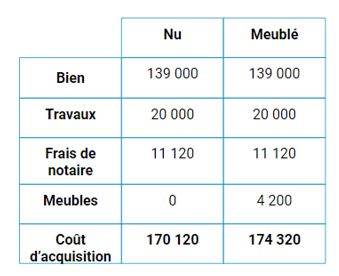

Comparons la fiscalité de la location nue à celle de la location meublée. Pour cela, prenons l’exemple d’un appartement en région parisienne : un bien avec travaux vendu 139 000 € FAI (frais d’agence inclus). Il s’agit d’un appartement d’une pièce de 27 m² nécessitant des travaux de remise en état pour 20 000 €. Le loyer prévisionnel est de 700 € en location nue et 860 € en meublé. Cependant, il faudra débourser 4 200 € pour l’acquisition des meubles.

Note de Nicolas : en pratique, vous pouvez chercher vous-même le bien idéal, bien placé, avec un bon rendement et gérer les travaux et l’ameublement. Ou vous pouvez déléguer cette mission de chasseur d’appartement et coordinateur de travaux à une société spécialisée, comme la société d’investissement locatif Ever Invest ou la société Immocitiz que nous présenterons ensuite.

Quel est le rendement brut de cet investissement ?

Calcul du résultat fiscal au régime réel

Afin de comparer ce qui est comparable, calculons dans un premier temps la base imposable courante, c’est-à-dire celle qui ne prend pas en compte les événements exceptionnels.

Dans les 2 cas (location nue ou meublée) au réel, on prend les loyers annuels et on déduit toutes les charges. Dans le cas du meublé, l’amortissement du bien permet de déduire bien plus de charges et nous obtenons un résultat fiscal de 90 € seulement (selon votre tranche marginale d’imposition vous serez taxé de x % de 90 €). Autant dire que nous ne paierons pas d’impôt sur le revenu si nous décidons de louer en meublé et ce durablement grâce à l’amortissement du bien.

Comment calcule-t-on l’amortissement comptable du bien en meublé LMNP au réel ?

Rappelons d’abord que l’amortissement est une charge comptable pour constater la dépréciation du bien, et non une « vraie » charge (il n’y a pas de dépense). Pour les besoins de l’exercice, nous avons vulgarisé et retenu 3 % du coût d’acquisition, soit 33 ans d’amortissement à 5 200 €. Il s’agit d’une moyenne observée sur l’amortissement en LMNP.

Mais en pratique, il faut décomposer le bien en plusieurs composants et chacun sera amorti sur une durée spécifique réglementée. Par exemple 40 ans pour le gros œuvre, de 15 à 30 ans pour les installations techniques, de 6 à 12 ans pour les meubles, etc. Dans le cas présent, après 10 ans l’amortissement pourrait passer à 4 600 €, puis 3 400 € après 20 ans, et 2 200 € après 30 ans. Notez que l’on peut toujours faire de nouveaux travaux et renouveler les meubles pour regonfler l’amortissement. Bien sûr, on peut se faire assister d’un comptable si besoin.

Et si nous avions choisi le régime micro plutôt que le réel ?

En location nue, on bénéficie de 30 % d’abattement en micro-foncier sur les revenus locatifs. Alors qu’en location meublée on bénéficie de 50 % d’abattement en micro BIC. Calcul :

- location nue : 8 400 € de revenus locatifs – 30 % d’abattement forfaitaire = 5 880 € de résultat fiscal,

- location meublée : 10 320 € – 50 % d’abattement = 5 160 € de résultat fiscal. Notez qu’on sera donc taxé sur une plus petite assiette qu’en location nue, alors que le loyer est plus élevé.

Clairement, le régime d’imposition au réel (simulé dans le tableau) est plus avantageux pour l’instant dans les 2 cas de figure. Mais en fin de prêt, le régime micro sera probablement plus intéressant après la fin de l’amortissement. Par conséquent, nous choisissons le régime réel car nous aurons plus de charges à déduire que l’abattement forfaitaire au micro. En effet, le but est d’optimiser fiscalement en réduisant l’assiette taxable au maximum.

L’impact du déficit foncier en location nue

Note dans le cas de la location nue : les travaux de remise en état (20 000 €) vont permettre de diminuer significativement cette base de 3 750 € et de créer un déficit foncier. Ainsi, en année 1 : 3 750 € – 14 450 € de travaux = déficit foncier de 10 700 € (le maximum imputable par an). Et en année 2 : 3 750 € – 5 550 € (solde des 20 000 € de travaux) = déficit foncier de 2 800 €.

Ceci dit, l’avantage du déficit foncier est de courte durée puisqu’il va baisser la base imposable des deux premières années seulement. Ensuite l’investisseur devra réaliser de nouveaux travaux s’il veut réduire sa fiscalité. Bref, la location meublée au régime réel l’emporte encore sur la durée.

Verdict : location nue ou meublée ? Au régime micro ou réel ?

Le verdict est sans appel. C’est la location meublée qui sera bien moins taxée sur la durée, au régime réel du statut LMNP. En effet, en amortissant le bien et en comptant les autres charges, le résultat fiscal tend vers 0, donc 0 impôt sur les revenus locatifs (x % d’impôt sur le revenu sur une assiette de 0 € = 0 €).

Le rendement et autres indicateurs financiers de votre investissement locatif

Nous avions calculé en préambule le rendement brut. Et maintenant que vous avez décidé du meilleur montage à choisir, vous pouvez également calculer les autres indicateurs financiers (rendement net et cashflow).

Par exemple, calculons le cashflow de l’opération, c’est à dire la différence entre vos sorties et entrées d’argent. En empruntant 174 320 € à 1,50 % (assurance comprise) sur 25 ans, on a des traites mensuelles de 660 €. Et en ajoutant les charges et taxes (copropriété, assurance propriétaire non occupant, taxe foncière, CFE et 0 impôt sur le revenu) on tombe quasiment sur 860 € de dépenses mensuelles. Finalement le bien s’autofinance (loyer de 860 €) et le cashflow est même quasiment positif, le rêve du bailleur pour se construire un patrimoine sans effort de trésorerie ! Notez que l’amortissement est une charge comptable (qui nous permet de réduire le résultat fiscal donc l’imposition) et non une « vraie » charge, puisque vous ne sortez pas d’argent de votre poche.