TRAVAUX DEDUCTIBLE LOI PINEL ANCIEN

Loi Pinel ancien 2020 : quelle défiscalisation pour les travaux ?

https://www.logisneuf.com/loi-pinel-ancien-optimise-deficit-foncier.html

Avec le dispositif Pinel ancien réhabilité ou Pinel optimisé audéficit foncier, le futur propriétaire fait l’acquisition d’un logement jugé indécent. C’est-à-dire inhabitable selon les critères de décence prévues à l’article 6 de la loi du 6 juillet 1989 (n° 89-462). En acquérant le bien, le nouveau propriétaire s’engage à le rénover entièrement, en vue de le louer. Les critères d’éligibilité au Pinel ancien sont proches de ceux de la loi Denormandie.

Les conditions de locations sont les mêmes qu’avec un Pinel neuf :

- Durée minimale de location de 6, 9 ou 12 ans. Les taux de réduction qui s’appliquent sont alors de 12 %, 18 % ou 21 % ;

- Obligation de louer le bien nu (non-meublé) à titre de résidence principale ;

- Pas de revente possible avant trois ans en cas de déficit foncier ;

- Respect des plafonds de loyers et de ressources des locataires ;

- Obligation d’investir dans l’une des zones éligibles à la loi Pinel (attention, le zonage de la loi Pinel 2018 n’admet plus que 3 zones, contre 5 en 2017).

| Le saviez-vous ? L’avantage fiscal dont vous bénéficiez avec la loi Pinel baissera dès le 1er janvier 2023 : il sera de 10,5 %, 15 % ou 17,5 % pour une mise en location de 6, 9 ou 12 ans. En 2024, ces taux seront de 9 %, 12 % et 14 %. Seuls les bâtiments aux performances énergétiques exemplaires pourront continuer de bénéficier des taux de réduction appliqués depuis la mise en place du dispositif. |

Les conditions de location Pinel ne précisent pas la nature du bien, ni le statut des locataires. Les bailleurs Pinel peuvent très bien louer à des personnes seules, en couple ou en colocation, pourvu que leurs ressources ne dépassent pas les plafonds prévus par la loi. Même chose pour le type de bien : les bailleurs sont libres de choisir entre une maison ou un appartement à rénover. Attention ceci dit, à partir du 1er janvier 2021, seuls les appartements seront éligibles au dispositif, comme le prévoit la loi de Finances pour 2020.

►Lire aussi : Peut-on avoir recours au PTZ pour investir en loi Pinel ?

Sachez cependant que si vous choisissez d’investir en Pinel ancien dans un appartement, seul ce dernier doit être qualifié d’indécent. Les parties communes de l’immeuble où il se trouve doivent être en bon état.

Simulez votre réduction d’impôts Pinel

Déduire les travaux de ses impôts

Ce dispositif engageant de gros travaux, les dépenses couvrant les travaux de rénovation ou d’amélioration en plus du prix d’achat du bien. Ces travaux d’entretien, de réparation et de rénovation engagés par le propriétaire de l’immeuble dans l’optique de percevoir un revenu foncier sont déductibles des autres revenus fonciers des 10 années suivantes et des autres revenus (revenus professionnels) dans la limite de 10 700 € l’année de leur réalisation. Une stratégie intéressante, car les programmes Pinel ancien présentent davantage d’atouts que les biens neufs (meilleur emplacement, architecture classique, prix 30 à 40% moins cher que dans le neuf, etc). Mais la remise en état est souvent longue et onéreuse.

À l’issue des travaux, le bien doit présenter des caractéristiques de performance énergétique similaires à celles d’un logement neuf. C’est à dire qu’il doit bénéficier d’un label HPE rénovation 2009 (Haute Performance Énergétique), et donc limiter sa consommation d’énergie primaire à 150 kWh/m2/an, ou mieux d’un label BBC rénovation 2009 (Bâtiment basse consommation), plus exigeant puisque la consommation d’énergie primaire est, dans ce cas, limitée à 80 kWh/m²/an

Quels sont les travaux déductibles des impôts ?

Les travaux de réparation et d’entretien

Cette catégorie regroupe tout type de travaux ayant pour objet de maintenir ou de remettre un immeuble en bon état et d’en permettre un usage normal, conforme à sa destination, sans en modifier la consistance, l’agencement ou l’équipement initial. Il s’agit de :

- Traitement des bois contre les insectes xylophages tels que les termites ou les capricornes ;

- Dépenses de recherche et d’analyse de la nocivité de l’amiante ;

- Part de la dépense payée au titre d’un contrat d’entretien d’un ascenseur restant à la charge du propriétaire ;

- Remise en état du gros-œuvre (toiture, façades,etc.), des canalisations ou de l’installation électrique ;

- Remise en état de l’installation de chauffage central (remplacement de canalisations et d’éléments de radiateurs) ;

- Remise en état du mur d’une propriété ;

- Travaux de réparation des plafonds, des planchers et de l’escalier et travaux de réfection des enduits extérieurs ;

- Travaux de remise en état de la toiture de l’immeuble, ravalement et crépissage des murs et réfection des peintures extérieures ;

- Remise en état d’une partie de la construction à la suite de détériorations dues à des malfaçons constatées dans la construction ;

- Remplacement de la chaudière du chauffage central ;

- Dépenses effectuées pour rendre une installation d’ascenseur conforme aux normes réglementaires de sécurité ou pour remplacer un ascenseur vétuste ;

- Frais de remise en état d’une cuisine aménagée existante

Les travaux d’amélioration

C’est à dire des travaux qui ont pour objet d’apporter à un immeuble un équipement ou un élément de confort nouveau ou mieux adapté aux conditions modernes de vie, sans modifier cependant la structure de cet immeuble.

- l’installation initiale ou le remplacement :

- du chauffage central ;

- d’une salle d’eau ;

- d’une cuisine ;

- du tout-à-l’égout ;

- d’un ascenseur ;

- d’une antenne collective de télévision ;

- agrandissement des fenêtres et pose de persiennes (notamment pour y placer des huisseries normalisées) ;

- reprise des fondations de l’immeuble ;

- asphaltage du trottoir attenant à la propriété ;

- réfection de l’installation électrique et aménagement de nouvelles installations sanitaires sans augmenter du volume et de la surface habitable ;

- réparation de la toiture d’un bâtiment, par remplacement d’une partie de la charpente, le ravalement de sa façade, l’ajout de balcons en fer forgé, la pose de dalles ainsi que la consolidation ou le changement des cloisons intérieures de manière à aménager des appartements dans les volumes existants ;

- travaux de mise en conformité des canalisations en plomb ;

Ces trois catégories de travaux (rénovation, entretien et amélioration) sont déductibles dans la mesure où elles visent à transformer le bien en local à usage d’habitation. Contrairement aux travaux d’agrandissement, qui vont modifier la surface habitable ou accroître le volume du bien. L’administration fiscale en interdit la déduction puisqu’il considère qu’ils vont augmenter la valeur du bien.

Comment porter mes travaux à défiscaliser sur ma déclaration d’impôt ?

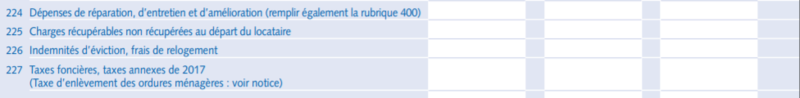

Les dépenses liées aux travaux de rénovation, d’entretien et d’amélioration sont à indiquer sur la déclaration des revenus fonciers 2044, ligne 224 :

Vous devrez également préciser le descriptif des frais à la colonne 400 :